JAMBIDAILY JAKARTA – Berdasarkan Rapat Dewan Komisioner Bulanan yang telah dilaksanakan pada tanggal 26 Oktober 2022, Otoritas Jasa Keuangan (OJK) menilai stabilitas sektor jasa keuangan terjaga dan kinerja intermediasi lembaga jasa keuangan (LJK) konsisten tumbuh seiring dengan kinerja perekonomian domestik.

Performa ini turut berkontribusi terhadap berlanjutnya pemulihan ekonomi nasional di tengah tingginya ketidakpastian global sejalan dengan tekanan di pasar keuangan akibat pengetatan kebijakan moneter global, berlanjutnya konflik geopolitik yang berkepanjangan, dan penurunan pertumbuhan ekonomi global.

Tingginya downside risk atas pertumbuhan ekonomi global mendorong IMF memperkirakan lebih dari sepertiga negara akan mengalami kontraksi pertumbuhan pada tahun ini atau tahun depan, sehingga menempatkan perekonomian global dengan profil pertumbuhan terlemah sejak 2001 di luar periode krisis. Kekhawatiran terhadap resesi global meningkat dan berada di level yang sangat tinggi, tercermin dari tingkat kepercayaan CEO turun ke level terendah sejak krisis keuangan global.

Sejalan dengan pengetatan kebijakan moneter global, Bank Indonesia juga kembali meningkatkan suku bunga acuan untuk menurunkan ekspektasi inflasi ke depan. Di tengah revisi ke bawah pertumbuhan global tahun 2023, outlook pertumbuhan ekonomi Indonesia juga turun namun proyeksi pertumbuhan 2022 masih dipertahankan.

Indikator perekonomian terkini juga menunjukkan kinerja ekonomi nasional masih cukup baik, terlihat dari neraca perdagangan yang terus mencatatkan surplus, Purchasing Managers Index (PMI) Manufaktur yang berada di zona ekspansi, dan indikator pertumbuhan konsumsi masyarakat yang masih solid.

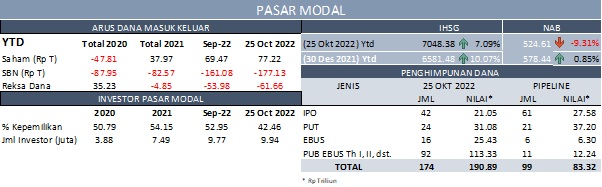

Perkembangan Pasar Modal

Di tengah pengetatan likuditas global, hingga 25 Oktober 2022 IHSG mampu menguat 0,10 persen mtd ke level 7.048,38 dengan non-resident masih mencatatkan inflow sebesar Rp7,74 triliun mtd. Secara ytd, IHSG tercatat menguat sebesar 7,09 persen dengan non-resident membukukan net buy sebesar Rp77,22 triliun.

Di pasar SBN, non-resident mencatatkan outflow Rp16,04 triliun (mtd) sehingga mendorong rerata yield SBN naik sebesar 23,27 bps mtd di seluruh tenor. Secara ytd, rerata yield SBN telah meningkat sebesar 103 bps dengan non-resident mencatatkan net sell sebesar Rp177,13 triliun.

Kinerja reksa dana per 25 Oktober mengalami penurunan tercermin dari penurunan Nilai Aktiva Bersih (NAB) sebesar 1,14 persen (mtd) di Rp 524,61 triliun dan tercatat net redemption sebesar 7,67 triliun (mtd). Secara ytd, NAB turun sebesar 9,31 persen dan masih tercatat net redemption sebesar Rp61,66 triliun, namun minat masyarakat untuk melakukan pembelian Reksa Dana masih tinggi ditandai nilai subscription sebesar Rp777,86 triliun.

Minat untuk penghimpunan dana di pasar modal masih terjaga tinggi yaitu sebesar Rp190,9 triliun, dengan emiten baru tercatat sebanyak 48 emiten. Di pipeline, masih terdapat 99 rencana Penawaran Umum dengan nilai sebesar Rp83,32 triliun dengan rencana Penawaran Umum oleh emiten baru sebanyak 61 perusahaan.

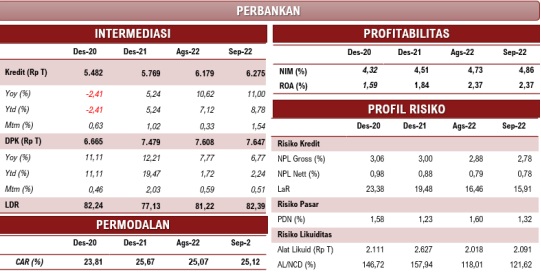

Perkembangan Sektor Perbankan

Kredit perbankan pada September 2022 tumbuh meningkat menjadi 11,00 persen yoy, utamanya ditopang oleh kredit modal kerja yang tumbuh sebesar 12,26 persen yoy. Adapun, secara mtm, nominal kredit perbankan naik sebesar Rp95,45 triliun menjadi Rp6.274,9 triliun. Sementara itu, Dana Pihak Ketiga (DPK) pada September 2022 tercatat tumbuh 6,77 persen yoy menjadi Rp7.647 triliun, dengan laju pertumbuhan melambat dibandingkan bulan sebelumnya sebesar 7,77 persen yoy, yang utamanya didorong perlambatan deposito.

Kredit perbankan pada September 2022 tumbuh meningkat menjadi 11,00 persen yoy, utamanya ditopang oleh kredit modal kerja yang tumbuh sebesar 12,26 persen yoy. Adapun, secara mtm, nominal kredit perbankan naik sebesar Rp95,45 triliun menjadi Rp6.274,9 triliun. Sementara itu, Dana Pihak Ketiga (DPK) pada September 2022 tercatat tumbuh 6,77 persen yoy menjadi Rp7.647 triliun, dengan laju pertumbuhan melambat dibandingkan bulan sebelumnya sebesar 7,77 persen yoy, yang utamanya didorong perlambatan deposito.

Likuiditas industri perbankan pada September 2022 dalam level yang memadai dengan rasio-rasio likuditas yang terjaga. Rasio Alat Likuid/Non-Core Deposit (AL/NCD) dan Alat Likuid/DPK (AL/DPK) masing-masing sebesar 121,62 persen (Agustus 2022: 118,01 persen) dan 27,35 persen (Agustus 2022: 26,52 persen), jauh di atas ambang batas ketentuan masing-masing sebesar 50 persen dan 10 persen.

Risiko kredit melanjutkan penurunan dengan rasio NPL net perbankan sebesar 0,77 persen (NPL gross: 2,78 persen). Di sisi lain, kredit restrukturisasi Covid-19 kembali mencatatkan penurunan sebesar Rp23,81 triliun menjadi Rp519,64 triliun, dengan jumlah nasabah juga menurun menjadi 2,63 juta nasabah (Agustus 2022: 2,75 juta nasabah).

Sementara, Posisi Devisa Neto (PDN) September 2022 tercatat sebesar 1,32 persen, di bawah threshold 20 persen. Capital Adequacy Ratio (CAR) industri Perbankan pada September 2022 tercatat meningkat menjadi 25,12 persen dari posisi Agustus 2022 yang sebesar 25,07 persen.

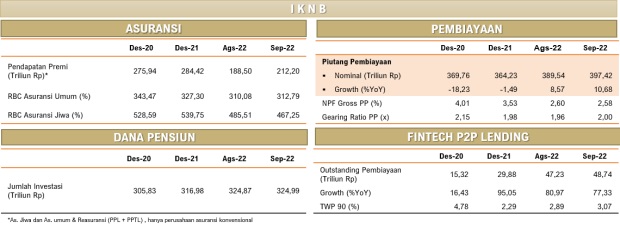

Perkembangan Sektor IKNB

Di sektor IKNB, penghimpunan premi sektor asuransi di bulan September 2022 tercatat relatif stabil dibandingkan bulan sebelumnya, dengan penghimpunan premi Asuransi Jiwa tercatat sebesar Rp14,6 triliun (tumbuh -6,98 persen yoy), serta Asuransi Umum sebesar Rp9,1 triliun (tumbuh 18,3 persen yoy).

Di sektor IKNB, penghimpunan premi sektor asuransi di bulan September 2022 tercatat relatif stabil dibandingkan bulan sebelumnya, dengan penghimpunan premi Asuransi Jiwa tercatat sebesar Rp14,6 triliun (tumbuh -6,98 persen yoy), serta Asuransi Umum sebesar Rp9,1 triliun (tumbuh 18,3 persen yoy).

Nilai outstanding piutang pembiayaan tumbuh 10,68 persen yoy pada September 2022 menjadi sebesar Rp397,42 triliun, didukung pembiayaan modal kerja dan investasi yang masing-masing tumbuh sebesar 27,1 persen yoy dan 21,7 persen yoy. Profil risiko Perusahaan Pembiayaan masih terjaga dengan rasio non performing financing (NPF) tercatat turun menjadi sebesar 2,58 persen (Agustus 2022: 2,60 persen). Outstanding pembiayaan yang direstrukturisasi terus menurun, dan per September 2022 tercatat nilai financing at risk adalah sebesar 14,56% dari total outstanding pembiayaan (September 2021: 23,5%). Sedangkan sektor dana pensiun tercatat mengalami pertumbuhan aset sebesar 5,01 persen yoy, dengan nilai aset mencapai Rp335,28 triliun.

Kinerja FinTech peer to peer (P2P) lending pada September 2022 masih mencatatkan pertumbuhan dengan outstanding pembiayaan tumbuh sebesar 77,33 persen yoy, meningkat Rp1,51 triliun menjadi Rp48,74 triliun. Namun demikian, OJK mencermati tren kenaikan risiko kredit dan kecenderungan penurunan kinerja di beberapa FinTech P2P Lending.

Sementara itu, permodalan di sektor IKNB terjaga dengan industri asuransi jiwa dan asuransi umum mencatatkan Risk Based Capital (RBC) sebesar 467,25 persen dan 312,79 persen yang berada jauh di atas threshold sebesar 120 persen. Begitu pula pada gearing ratio perusahaan pembiayaan yang tercatat sebesar 2,0 kali atau jauh di bawah batas maksimum 10 kali.

Perkembangan Edukasi dan Perlindungan Konsumen

OJK melaksanakan edukasi keuangan secara masif, baik secara online melalui Learning Management System (LMS) dan media sosial, serta tatap muka dengan melakukan kolaborasi bersama Kementerian/Lembaga dan pemangku kepentingan lainnya. OJK juga terus mengakselerasi pemulihan ekonomi nasional di daerah melalui optimalisasi 458 Tim Percepatan Akses Keuangan Daerah (TPAKD) yang tersebar di 34 provinsi dan 424 kabupaten/kota.

Edukasi dan inklusi keuangan syariah juga akan menjadi program prioritas OJK, salah satunya melalui peringatan Hari Santri yang telah dilaksanakan secara serentak di lima Pondok Pesantren dengan melibatkan 5 ribu santri dan dihadiri oleh Wakil Presiden Republik Indonesia.

Selain itu, OJK juga telah meluncurkan modul keuangan syariah tingkat basic dan intermediate yang dapat di akses melalui LMS Edukasi Keuangan. Selanjutnya, dalam rangka mendorong tingkat pemahaman investor, OJK juga turut berpartisipasi dalam kampanye global World Investor Week (WIW) yang diinisiasi oleh The International Organization of Securities Commissions (IOSCO).

Dalam rangka mengukur tingkat efektifitas program literasi dan inklusi keuangan, OJK melaksanakan Survei Nasional Literasi dan Inklusi Keuangan (SNLIK) keempat pada tahun 2022 yang menunjukkan indeks literasi keuangan meningkat menjadi sebesar 49,68 persen (dari level 38,03 persen di tahun 2019) dan indeks inklusi keuangan naik menjadi sebesar 85,10 persen (dari level 76,19 persen di tahun 2019). Dengan demikian, gap tingkat literasi dan inklusi keuangan menurun dari 38,16 persen di tahun 2019 menjadi 35,33 persen di tahun 2022.

Sementara itu, hingga 28 Oktober 2022, OJK telah menerima 261.204 layanan melalui berbagai kanal, termasuk 11.802 pengaduan. Jenis pengaduan masih didominasi oleh restrukturisasi kredit/pembiayaan, perilaku petugas penagihan dan layanan informasi keuangan.

Dalam kaitan ini, OJK telah menindaklanjuti setiap pengaduan tersebut dengan memanggil Pelaku Usaha Jasa Keuangan (PUJK) terkait untuk memperoleh klarifikasi dan penyelesaian. Sampai dengan 28 Oktober 2022, tingkat penyelesaian pengaduan adalah 88 persen.

Arah Kebijakan

Meskipun stabilitas sektor jasa keuangan saat ini terjaga, meningkatnya risiko pemburukan ekonomi global perlu diwaspadai dampaknya. Pengetatan kebijakan moneter global yang agresif, tekanan inflasi, serta fenomena “strong dollar” berpotensi menaikkan cost of fund dan mempengaruhi ketersediaan likuiditas yang pada gilirannya akan mempengaruhi pertumbuhan konsumsi dan investasi nasional.

Pergerakan suku bunga dan pelemahan nilai tukar berpotensi meningkatkan risiko pasar yang berpengaruh pada portfolio LJK. Selain itu, risiko kredit juga berpotensi meningkat seiring dengan perlambatan pertumbuhan ekonomi.

Dalam upaya memitigasi downside risks tersebut, OJK mengambil langkah-langkah proaktif untuk memastikan terjaganya stabilitas sektor jasa keuangan dengan tetap menjaga momentum pertumbuhan ekonomi, yang meliputi:

1. OJK mempertimbangkan untuk melakukan normalisasi beberapa kebijakan relaksasi secara bertahap khususnya yang bersifat administratif yang dikeluarkan pada masa pandemi covid-19, seperti pencabutan relaksasi batas waktu penyampaian pelaporan LJK. Hal ini mencermati perkembangan pandemi dan aktivitas ekonomi dimana LJK dinilai telah dapat beradaptasi dengan kondisi “new normal”.

2. OJK mendukung keberlanjutan pemulihan ekonomi dalam rangka mengatasi scarring effectyang ditimbulkan akibat pandemi serta menjaga kinerja fungsi intermediasi. Dalam waktu dekat, OJK menyiapkan respon kebijakan yang bersifat targeted dan sectoral. Namun demikian, OJK akan terus melakukan penyelarasan kebijakan dengan mempertimbangkan dinamika perekonomian global dan domestik yang diperkirakan akan masih terus berubah terutama di tahun 2023. Dibutuhkan dukungan kolaborasi kebijakan baik fiskal dan moneter untuk mengatasi scarring effect pada sektor tertentu dimaksud agar tidak berlangsung berkepanjangan.

3. Sebagai upaya untuk memitigasi kondisi pasar yang berfluktuasi signifikan:

- OJK mempertahankan beberapa kebijakan yang telah dikeluarkan untuk menjaga volatilitas pasar, diantaranya pelarangan transaksi short sellingdan pelaksanaan trading halt untuk penurunan IHSG sebesar lima persen.

- OJK melakukan pemantauan berkelanjutan terhadap kinerja industri reksa dana untuk memastikan redemption di indsutri reksa dana dapat tetap berjalan teratur ditengahgejolak suku bunga pasar dan meningkatnya risiko likuiditas di pasar keuangan.

- OJK mengevaluasieksposur valuta asing termasuk Pinjaman Komersial Luar Negeri di tengah tren penguatan Dolar AS dan mendorong LJK melakukan langkah-langkah yang dapat memitigasi risiko nilai tukar yang diperkirakan masih akan meningkat.

4. OJK memperkuatketahanan LJK dengan:

- Meminta LJK untuk meningkatkan ketahanan permodalan serta menyesuaikan pencadangan ke level yang lebih memadai guna bersiap menghadapi skenario pemburukan akibat kenaikan risiko kredit/pembiayaan dan risiko likuiditas.

- Meminta LJK melakukan asesmen secara berkala terhadap kualitas aset kredit/pembiayaan yang direstrukturisasi, menyalurkan kredit/pembiayaan secara prudent termasuk penyaluran ke sektor komoditas serta sektor ekonomi yang memiliki konsumsi energi yang tinggi ditengah kenaikan harga energi domestik.

- Mendorong Perusahaan Pembiayaan agar mendiversifikasi sumber pendanaan untuk mengantisipasi keterkaitan antara ruang likuiditas di sektor perbankan dengan terakselerasinya laju pertumbuhan kredit.

- Meminta industri perbankan dan industri asuransi untuk menerapkan prinsip kehati-hatian dalam penyaluran kredit/pembiayaan serta pemberian pertanggungan asuransi kredit/pembiayaan.

Dukungan Kebijakan Hilirisasi Industri, Penguatan Infrastruktur Pasar, Perlindungan Konsumen dan Penyelesaian Masalah

OJK juga menyadari pentingnya dukungan kebijakan untuk hilirisasi industri, penyediaan infrastruktur pasar yang kuat dan perlindungan konsumen yang efektif dalam mendukung terjaganya stabilitas sistem keuangan. Oleh karena itu, langkah-langkah berikut dilakukan sebagai bagian dari upaya mendukung kebijakan hilirisasi, penguatan infrastruktur pasar dan perlindungan konsumen:

- Mengambil kebijakan agar fungsi intermediasi lembaga jasa keuangan tetap dapat memberikan dukungan pada sektor ekonomi yang dinilai memiliki prospek yang menjanjikan dan multiplier effectyang tinggi. Dalam hal ini, OJK merilis kebijakan terkait ketentuan prudensial di industri perbankan untuk mendukung program percepatan Kendaraan Bermotor Listrik Berbasis Baterai (KBL BB) serta pengembangan industri hulunya (industri baterai, industri charging station, dan industri komponen). Kebijakan tersebut diantaranya insentif bagi penyediaan dana kepada debitur untuk produksi dan konsumsi KBL BB berupa relaksasi bobot risiko ATMR kredit/pembiayaan menjadi 50 persen yang diperpanjang hingga 31 Desember 2023. Selain itu, penyediaan dana untuk pembelian atau pengembangan industri hulu KBL BB dapat dikategorikan sebagai pemenuhan ketentuan OJK mengenai penerapan keuangan berkelanjutan bagi LJK. Penyediaan dana untuk produksi KBL BB dan infrastrukturnya dapat dikategorikan sebagai program Pemerintah sehingga mendapatkan pengecualian Batas Maksimum Pemberian Kredit (BMPK) atau Batas Maksimum Penyediaan Dana (BMPD) sesuai aturan yang berlaku. Relaksasi dalam penilaian kualitas kredit juga diberikan untuk pembelian dan produksi KBL BB sehingga penilaian kualitas kredit/pembiayaan hanya didasarkan ketepatan pembayaran pokok dan/atau bunga/margin/bagi hasil/ujrah untuk plafon sampai dengan Rp5.000.000.000 (lima miliar rupiah). Lebih lanjut, kebijakan ini juga akan dilengkapi dengan kebijakan serupa dari sektor Pasar Modal dan IKNB.

- Memperkuat perlindungan investor melalui penguatan kerangka pengaturan terkait mekanisme permohonan kepailitan dan PKPU di industri pasar modal khususnya Perusahaan Efek. Adanya payung hukum atas pelaksanaan kewenangan OJK dalam permohonan pailit dan PKPU diharapkan dapat meningkatkan kepercayaan investor.

- Memperkuat infrastruktur pasar melalui implementasi sistem pelaporan transaksi efek (PLTE) newdalam rangka meningkatkan layanan kepada partisipan dan integritas data pelaporan transaksi Efek Bersifat Utang dan Sukuk (EBUS). Pembaruan infrastruktur TI dan fitur akan mempermudah pelaporan transaksi sekaligus meningkatkan validitas laporan melalui koneksi data PLTE dan data SID KSEI.

- OJK terus melakukan pengembangan pasar modal syariah nasional, diantaranya melalui kolaborasi dengan Masyarakat Ekonomi Syariah (MES) berupa peluncuran Video Sejarah Pasar Modal Syariah dan Video Edukasi Pasar Modal Syariah, serta berbagai kegiatan sosialisasi dan edukasi yang telah dilakukan selama ini yang telah dikukuhkan dengan penandatanganan MoU. Pada tahun ini, sosialisasi tersebut telah menjangkau masyarakat diaspora Indonesia di beberapa negara melalui kegiatan Roadshow Pasar Modal Syariah bersama MES perwakilan khusus Turki dan Perancis.

- Memastikan kesiapan industri asuransi dalam penerapan PSAK 74 secara penuh sebagai bentuk penguatan industri asuransi yang semakin kredibel dan meningkatkan aspek transparansi dalam penyelenggaraan kegiatan usaha asuransi. Agar proses transisi berjalan lancar, OJK berkolaborasi dengan pihak Kementerian/Lembaga terkait dan asosiasi industri dalam membentuk Steering CommitteePersiapan Penerapan PSAK 74.

- Melakukan penguatan industri asuransi melalui penegakan ketentuan mengenai kewajiban pemenuhan tenaga aktuaris di perusahaan asuransi untuk meningkatkan kualitas pengukuran risiko dan penetapan premi di perusahaan asuransi. Hal ini bertujuan agar industri asuransi dapat terus meningkatkan core competenciesuntuk mendukung penyelenggaraan kegiatan asuransi, khususnya di bidang aktuaria.

- Mendorong perusahaan asuransi untuk melakukan monitoringterhadap kinerja tenaga pemasar atau agen asuransi, khususnya dalam hal kewajiban untuk menyampaikan informasi kepada calon nasabah secara lengkap, benar, dan jelas mengenai manfaat dan risiko produk asuransi, terutama untuk produk asuransi yang tergolong kompleks seperti halnya produk asuransi unit link.

- Di bidang edukasi dan perlindungan konsumen, OJK berkomitmen untuk terus mendekatkan konsumen dan masyarakat dengan produk keuangan melalui program edukasi dan perluasan akses keuanganuntuk mencapai tingkat inklusi keuangan sebesar 90 persen pada tahun 2024 sesuai arahan Bapak Presiden. Edukasi keuangan terus dilaksanakan secara masif melalui upaya kolaboratif bersama kementerian/lembaga dan pemangku kepentingan lainnya dan penguatan peran kantor OJK di daerah, salah satunya melalui Mobil Sarana Informasi Mobil Literasi dan Edukasi Keuangan atau SiMOLEK Edutainment, yaitu mobil edukasi keuangan yang dikombinasikan dengan penyediaan hiburan kepada masyarakat. Sementara itu, OJK juga terus berkomitmen menjaga keseimbangan antara tumbuh kembangnya sektor jasa keuangan dengan perlindungan konsumen dan masyarakat. Pemantauan terhadap iklan jasa keuangan terus dilakukan mengingat iklan merupakan lini pertama pengenalan produk dan layanan keuangan kepada masyarakat. Sampai dengan triwulan III 2022, OJK telah menemukan 483 iklan yang melanggar atau 2,69 persen dari total iklan yang dilakukan pemantauan. Dalam kaitan ini, OJK telah melakukan serangkaian enforcement action dengan tren kepatuhan penyampaian informasi secara jelas, akurat, benar mudah diakses dan tidak berpotensi menyesatkan, terus mengalami peningkatan. Selanjutnya, OJK akan terus menguatkan fungsi Lembaga Alternatif Penyelesaian Sengketa Sektor Jasa Keuangan (LAPS SJK) dalam menyelesaikan sengketa di sektor jasa keuangan, yaitu melalui penerbitan SEOJK Nomor 19/SEOJK.07/2022 tentang Tata Cara Penyusunan Rencana Kerja dan Anggaran Tahunan Lembaga Alternatif Penyelesaian Sengketa Sektor Jasa Keuangan.

- Ke depan, OJK akan terus mengembangkan industri jasa keuanganyang sehat, efisien, dan berintegritas. Salah satunya dengan meningkatkan integritas di sektor jasa keuangan melalui penerapan Sistem Manajemen Anti Penyuapan (SMAP) berdasarkan praktik terbaik dan peraturan perundang-undangan yang berlaku. Penerapan SMAP dapat menciptakan budaya anti penyuapan secara konsisten dan penerapan pengendalian yang kuat di industri jasa keuangan untuk meningkatkan kepercayaan masyarakat dan meningkatkan efisiensi kegiatan usaha di sektor jasa keuangan.

- Di sektor pasar modal, OJK akan mempercepat penyelesaian produk investasi bermasalah dengan mengedepankan perlindungan investordan penegakan hukum di Pasar Modal. Di sektor perbankan, OJK mendorong perbankan untuk melakukan pemenuhan modal inti sesuai ketentuan yang dapat ditempuh diantaranya melalui konsolidasi, untuk mewujudkan perbankan yang lebih sehat, agile, dan resilient. Di sektor perasuransian, OJK akan mempercepat penyelesaian asuransi bermasalah khususnya yang didominasi oleh nasabah ritel.

- Dalam rangka pemberantasan pinjaman onlineilegal dan investasi ilegal, OJK aktif berkolaborasi dengan asosiasi, Kementerian Komunikasi dan Informatika, Kementerian/Lembaga lain, serta aparat penegak hukum dalam wadah Satgas Waspada Investasi (SWI). Pada bulan Oktober, telah dilakukan penindakan terhadap 88 pinjaman online ilegal dan 9 entitas investasi ilegal.

Dengan langkah-langkah tersebut OJK optimis bahwa sektor jasa keuangan akan lebih resilient dalam menghadapi kondisi ketidakpastian kedepan. Untuk itu OJK senantiasa proaktif dan memperkuat kolaborasi dengan para stakeholder dalam rangka menjaga stabilitas sistem keuangan, khususnya dalam mengantisipasi peningkatan risiko eksternal serta turut menopang pertumbuhan ekonomi yang berkelanjutan. (*/)